自営業でもお金は借りられる!個人事業主が使える融資制度や注意点を解説

自営業はそもそもお金を借りられるのか、融資の審査が会社員と比べて厳しいのかなどと悩んでいる人は多いでしょう。

結論をいうと、自営業者でもお金は借りられます。

ただし収入が安定している会社員や公務員と比べると、いくぶんか審査のハードルが上がるのは確かです。

この記事では、自営業者がお金を借りる6つの方法や、おすすめのローン商品を解説します。

審査に通るためのポイントも紹介するので、運転資金や生活費に困っている人はぜひご覧ください。

この記事の目次

自営業でもお金は借りられる

結論をいうと、自営業者でもお金を借りることは可能です。

自営業では家賃や設備投資など、事業を行う上で様々な費用がかかります。

昨今では個人事業主向けのローンサービスも登場しており、自営業者の資金調達の方法は多岐にわたります。

ただし一般的に思われている通り、会社員に比べると自営業者は審査において厳しく判断されるのもまた事実です。

しかし、しっかりとポイントを押さえれば審査に通ることは可能なので、以下で具体的な資金調達の方法と審査に通過するためのコツを解説します。

自営業がお金を借りる6つの方法

自営業がお金を借りる方法には、以下の6つが挙げられます。

- 日本政策金融公庫

- 国や自治体の公的融資制度

- 銀行融資

- 消費者金融

- ファクタリング

- クレジットカード会社の個人事業主専用ローン

それぞれの方法にメリット・デメリットがあるので、詳しく見ていきましょう。

日本政策金融公庫

日本政策金融公庫は「一般の金融機関が行う金融を補完する」目的で設立された、財務省管轄の公的金融機関です。

主な事業は融資であり、国民生活事業と中小企業事業、農林水産事業の3つに分かれます。

中小企業や創業者、教育ローンなどを必要とする国民への融資を積極的に行っており、民間の銀行よりも低い金利で、ケースによっては無担保で貸し付けを行っているのが特徴です。

ほとんどの事業者が利用できる一般貸付では、運転資金を最大4,800万円借りられます。

金利は無担保でも3%以下と民間よりも低く、負担の少ない条件で借りられるのが日本政策金融公庫の最大のメリットです。

運転資金で困っている人は、まず検討したい借入先の一つです。

参照:日本政策金融公庫|一般貸付

日本政策金融公庫|国民生活事業(主要利率一覧表)

国や自治体の公的融資制度

国や自治体が実施している公的融資制度を利用する方法もあります。

創業予定の人が利用できる代表的な公的融資制度に、制度融資があります。

制度融資とは自治体と保証協会、民間の金融機関の三者が共同して行う融資制度です。

自治体が保証料や貸付金額の一部を負担し、保証協会が代位弁済を担うことで、通常のプロパー融資よりも低金利で借りられるのがメリットです。

例えば東京都には、フリーランス向けの小口融資として、最大2,000万円を無担保で借りられる制度があります。

金利も1.9~2.5%と低く、返済期間も7年以内とゆとりを持って返済できるのが特徴です。

日本政策金融公庫と併せて、住んでいる自治体の制度融資も調べてみましょう。

銀行融資

事業者のお金を借りる先として真っ先に思い浮かぶのが、銀行融資ではないでしょうか。

銀行融資というと、自営業者には融資を行っていないイメージがあるかもしれません。

確かにメガバンクでは法人のみ対象としている傾向にありますが、ネット銀行や都市銀行であれば自営業でも融資を受けられます。

一口に銀行融資といっても、ローンの種類は以下のようにいくつかの種類に分かれています。

- プロパー融資

- ビジネスローン

- カードローン

プロパー融資は保証料や限度額がない、いわゆるイメージ通りの銀行融資の形態です。

ビジネスローンは無担保・保証人なしで借りられる、事業者向けのローン商品です。

ただしその分金利が高いのに加え、限度額が数百万円と低く、短期の借り入れを前提としています。

カードローンはテレビCMもやっている、ATMから手軽に借り入れができる金融商品です。

カードローンも担保・保証人なしで利用できますが、その分金利は高めなので一時的な借り入れに留めるのが推奨されます。

消費者金融

一般的な消費者金融のカードローンは、生活費の貸し付けのため事業資金としては使えません。

しかし大手消費者金融を中心に、事業者向けのローン商品を用意している場合があります。

消費者金融のメリットは申し込みに必要な書類が少なく、審査スピードが速いことです。

最短即日での借り入れもできるため、急いでいる人にとっては強い味方になります。

生活費用のカードローンなら、無利息期間サービスが利用できるのもポイントです。

一方で消費者金融の金利は、事業者向けローンであっても18%前後と高めです。

そのため取引先への支払いや税金の納付など、一時的な資金不足の補填に使うのに向いています。

慢性的に資金繰りが悪くなっている人は、返済負担が重くさらに資金繰りが悪化する恐れがあるので、公的融資制度を検討しましょう。

ファクタリング

ファクタリングとは、手数料を支払うことで、通常の入金日よりも早く売掛金を手に入れられるサービスです。

具体的には、ファクタリング会社に売掛金(売掛債権)を売り、取引先から入金され次第代金を支払います。

下請けなどで仕事を得ていると、売り上げの発生から入金までの期間が長く、売り上げは上がっていても資金繰りが悪くなりがちです。

しかしファクタリングを使えば入金までのタイムラグを解消でき、資金繰り改善が見込めます。

ただしファクタリング会社も営利目的のため、不良債権の買取は行っておらず、利用時には審査が必要です。

加えて、受け取れる売掛金は手数料が引かれて目減りするため、ファクタリングに依存すると慢性的に資金繰りが悪化する原因になります。

クレジットカード会社の個人事業主専用ローン

クレジットカード会社によっては、個人事業主向けのローン商品を展開しているところがあります。

個人事業主に向けて設計されているため、少なくとも決算で黒字になっているなら、融資を前向きに検討してくれる可能性があります。

使い勝手については、消費者金融や銀行のカードローンと同じようにATMや振り込みでスピーディーに借りられるのが特徴です。

ただし金利については消費者金融と同等の水準のため、長期的な借り入れには向きません。

しかし一時的に資金が足りないときには重宝します。

生活費や一時的な運転資金の借り入れなら消費者金融がおすすめ

自営業者個人の生活費や、一時的な運転資金の借り入れを検討しているなら、スピーディーに借りられる消費者金融がおすすめです。

以下の5社は、サービス力が高いおすすめの消費者金融です。

プロミスからレイクの4社は事業性ローンにも対応しており、SMBCモビットは原則生活費のみ貸し付けを行っています。

それぞれの特徴を見ながら、自分に合った1社を探しましょう。

プロミスの自営者カードローンは生活費・事業資金どちらもOK

| 項目 | 詳細 |

|---|---|

| 金利 | 6.3%~17.8% |

| 融資時間 | 最短当日 |

| 限度額 | ~300万円 |

| 必要書類 | ①本人確認書類 運転免許証・パスポート・健康保険証・マイナンバーカード・在留カード ②収入証明書類 確定申告書・青色申告決算書または収支内訳書 ③事業実態を疎明する書類 営業許可証または入館証明書に類する書類(有効期限内)・受注書など取引を照明する書類 |

プロミスの自営者カードローンは、300万円を限度額とし、生活費・事業資金どちらにも使えます。

自営業では、プライベートな出費と事業の出費の境目があいまいになりがちです。

プロミスの自営者カードローンなら資金の用途を問われないので、足りない部分をダイレクトに補填できます。

通常のカードローンと同じく、必要な金額を必要なときに引き出せるのも便利です。

さらにスピード審査により、最短当日の利用も可能です。

最大金利は17.8%と大手消費者金融の中では低めですが、一般的なローンよりは高いので、短期間の借り入れに向いています。

すぐに返済できるめどがある人は、プロミスの自営者カードローンに申し込みましょう。

アコムのビジネスサポートローンは業歴1年以上なら申し込める

| 項目 | 詳細 |

|---|---|

| 金利 | 12.0%~18.0% |

| 融資時間 | 最短即日 |

| 限度額 | 1万円~300万円 |

| 必要書類 | ①直近1期分の確定申告書B(第一表)の写し(収受日付印が押印されたもの) 契約極度額が100万円超の場合は以下の書類も必要 ②直近1期分の青色申告決算書の写しまたは収支内訳書の写し |

アコムのビジネスサポートカードローンは、業歴1年以上の個人事業主を対象としています。

すでにアコムのカードローンを利用している人でも、ビジネスサポートローンへの切り替えが可能です。

ビジネスサポートローンに切り替えると、収入の1/3を超えての借り入れもできます。

さらに申し込みから最短即日での利用もできるため、急ぎでまとまったお金が必要になったときに重宝します。

資金使途は自由なため、事業用でもプライベートの出費どちらにでも充てられるのが便利です。

申し込みや必要書類の提出はインターネットやアプリから行えて便利なので、今すぐ申し込みましょう。

アイフルの事業サポートプランは高額な借り入れも可能

| 項目 | 詳細 |

|---|---|

| 金利 | 3.0%~18.0% |

| 融資時間 | 最短翌日 |

| 限度額 | 1万円~500万円 |

| 必要書類 | ①顔写真付きの本人確認書類 パスポート・住民基本台帳カード・特別永住者証明書・在留カード・公的証明書類・マイナンバーカード(表のみ) ②収入証明書 確定申告書(個人事業主)・決算書2期分(法人) ③その他書類 健康保険証・アコム所定の事業内容確認書(個人事業主)・商業登記簿謄本(法人) |

アイフルの事業サポートプランは、限度額500万円の高額の借り入れが可能です。

個人事業主であれば申し込みから借り入れまでWebで完結でき、全体として事業性資金の融資にも力を入れているのが見受けられます。

法人も対象としているので、マイクロカンパニーを設立している人も利用可能なのがうれしいポイントです。

無担保ローンに加え、限度額1億円の不動産担保ローンも用意されています。

不動産担保ローンの最大金利は12.0%と低くなるため、少額の借り入れでも不動産を担保に出せば金利を抑えられます。

創業間もない個人事業主でも、確定申告を行っていれば申し込みができるので、アイフルの事業サポートプランに申し込みましょう。

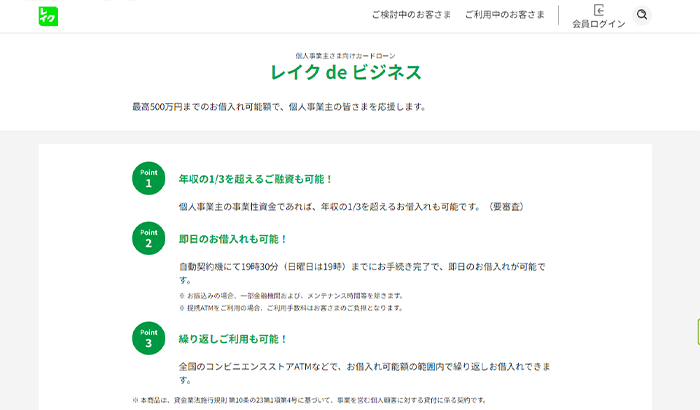

レイクのレイクdeビジネスは運転資金の借り入れにおすすめ

| 項目 | 詳細 |

|---|---|

| 金利 | 4.5%〜18.0% |

| 融資時間 | 最短即日融資も可能 |

| 限度額 | 1万円〜500万 |

| 必要書類 | ①本人確認書類 運転免許証・パスポート・マイナンバーカード・在留カード・特別永住者証明書 ②確定申告書 確定申告書B(第一表)・青色申告決算書・収支内訳書いずれか1点 |

レイクのレイクdeビジネスは、運転資金の借り入れにおすすめです。

資金の用途は事業資金に限られていますが、プライベートの出費としっかりと分けたい人には向いています。

申し込みは電話(0120-851-900)、契約は自動契約機で行う必要があり、少々移動が伴いますが、最短即日での融資も可能なスピード審査を行っています。

契約後はATMや口座振込で借り入れが可能です。

なお申し込みの際には、事業や収支、資金繰りの見通しについて聞かれるため、答えられるようあらかじめ準備しておきましょう。

起業して1年未満の人も検討の範囲内に入るため、まずは専用フリーダイヤルに電話してください。

SMBCモビットは生活費の借り入れなら申し込める

| 項目 | 詳細 |

|---|---|

| 金利 | 3.0%~18.0% |

| 融資時間 | 最短当日 |

| 限度額 | 1万円~800万円 |

| 必要書類 | ①本人確認書類 運転免許証・マイナンバーカード・健康保険証・パスポート ②収入証明書類 源泉徴収票・税額通知書・所得証明書・確定申告書・給与明細書(いずれも写し) ③営業状況確認のお願い(個人事業主のみ) |

SMBCモビットは事業性資金の貸し付けは行っていませんが、生活費に困っている自営業者におすすめです。

通常のカードローンの契約となるため、審査はスピーディーで最短当日の借り入れも可能です。

もちろん申し込みはWeb完結。

カードレスでの利用も可能で、LINE Payへの送金もできるため、日々の買い物や急な出費が発生した際にもスマートに決済ができます。

返済額のうち、利息分200円につきTポイントが1ポイント付与されるのもお得です。

Tポイントユーザーなら、Tポイントカードとローンカード、クレジットカードが一体になった「Tカード プラス」を作るのもおすすめです。

おすすめの個人事業主専用ローン

クレジットカード会社が提供している、おすすめの個人事業主専用ローンは以下の3つです。

一般的なローンと比べ、個人事業主の事情を踏まえた審査が期待できます。

それぞれの特徴やメリットを解説します。

CREST for Bizは入会と同時に借り入れが可能

| 項目 | 詳細 |

|---|---|

| 金利 | 6.0%~18.0% |

| 限度額 | 10万円~300万円 |

| 融資時間 | 最短即日 |

| 必要書類 | ①本人確認書類 ②所得証明書類 確定申告書Bまたは青色申告決算書または収支内訳書 ③オリコ指定の「事業状況のご確認」書面または借入計画書 |

オリコが提供するCREST for Bizは、入会と同時に借り入れができるスピード感が特徴です。

入会と同時の借り入れ分については、通常金利から2%の金利優遇を受けられます。

借り入れは全国の提携金融機関、コンビニなどのATMでできるため便利です。

返済能力があると判断されれば、年収の1/3を超えての借り入れもできるため、大きな出費を控えている人の味方になってくれます。

年会費は無料なので、利用をしなくてもコストはかかりません。

より多くの金額が必要な場合は、限度額1,000万円のビジネスサポートプランも用意されています。

※業歴1年以上の法人・個人事業主に限る

セゾンファンデックスの個人事業主専用ローンはつなぎ資金にもおすすめ

| 項目 | 詳細 |

|---|---|

| 金利 | 6.5%~17.8% |

| 限度額 | 1万円~500万円 |

| 融資時間 | - |

| 必要書類 | ①申込書 ②本人確認書類 健康保険証・運転免許証など ③事業実態を確認できる書類 確定申告書・決算書 ④事業計画や資金繰り・収支計画などがわかるもの ⑤借入計画書 |

セゾンファンデックスの個人事業主専用ローンは、つなぎ資金の借り入れにおすすめです。

売り上げが入るまでの運転資金や、銀行融資を受けるまでのつなぎの資金としての活用事例があります。

年会費はかからないので、いざというときに備えて契約だけしておくのもよいでしょう。

限度額は500万円までと余裕があり、最短数十秒で振り込みも可能なスピード感が特徴です。

限度額の範囲内なら何回でも借りられるので、日常の「少し足りない」に応えます。

不動産担保ローンも用意されており、最大金利9.9%、最大5億円までの借り入れが可能です。

必要な資金や自身の資産状況に応じて、マッチするものを選びましょう。

VIPローンカードBUSINESSは最短当日の借り入れができる

| 項目 | 詳細 |

|---|---|

| 金利 | 1.7%~17.8% |

| 限度額 | 50万円~800万円※ |

| 融資時間 | 最短60分 |

| 必要書類 | ①本人確認書類(いずれか2点) 運転免許証・マイナンバーカード・健康保険証・パスポート・住民票・在留カード ②事業収入書類 所得税の確定申告書(第一表・第二表) |

※審査結果によっては50万円を下回る契約額となる場合もあります。

オリックスクレジットのVIPローンカードBUSINESSは、審査結果の回答は最短60分、最短当日で融資を開始できます。

もちろん申し込みはWeb完結なので、急いでいる人でも安心です。

公的融資や銀行融資を待っている時間がない人でも、機会を逃さず投資ができます。

さらに会員にはオリックスグループの以下サービスを優待価格で利用できるのもポイントです。

- ビジネスホテル・シティホテル・リゾートホテル

- レンタカー

- レストランその他施設

旅行や移動が多い人にとってはメリットの大きいサービスです。

借り入れや返済は全国17万を超える提携ATMで行えるので、利便性を求める人はぜひ申し込みましょう。

自営業者がお金を借りるための2つの条件

自営業者がお金を借りる際は、最低でも以下2つの条件を満たしている必要があります。

- 開業届を提出している

- 確定申告をしている

個人事業主向けのローン商品や事業資金を借りる際には、事業に関する書類の提出が求められます。

以下2つの条件を満たしていないと、書類を提出できないので、しっかりと押さえておきましょう。

開業届を提出している

開業届とは、自分が事業を開始した旨を知らせる書類で、管轄の税務署に提出します。

原則は開業から1ヶ月以内に提出しなければなりませんが、提出しなくても特にペナルティはありません。

しかし開業届の提出に費用はかからず、freeeなどの会計ソフトを使えば簡単に作成できます。

開業届を提出していると、確定申告で青色申告ができるようになり、節税対策で有利になるので、提出しておいて損はありません。

融資の審査を受ける際には資金繰りの状況を聞かれることも多いため、自身の事業の状況を把握する意味でも、開業届を出して青色申告を行った方がよいでしょう。

確定申告をしている

自営業者が融資を受けるなら、確定申告をしていることはほぼ必須の条件です。

事業者向けローン商品の申し込みでは、ほとんどのケースで確定申告書の提出を求められるためです。

ローン会社は確定申告書や決算書をもとに、返済能力を審査します。

健全に経営を行っている事実を証明できる書類でもあるので、確定申告は必ず行いましょう。

なお起業1年目でまだ確定申告を行っていない人は、民間の一部ローンに申し込めないケースがあります。

その場合は開業資金の公的融資制度を利用するか、開業1年目でもOKなローン商品に申し込みましょう。

自営業のローン審査では資金使途が厳しくチェックされる

自営業者がローンの審査を受ける際には、資金使途が厳しくチェックされます。

前提として多くの融資制度では、資金の用途を限定しているケースがほとんどです。

例えば消費者金融のカードローンは、生活費用と事業資金用で商品が分かれています。

公的融資制度では、事業用資金の中でも運転資金と設備投資資金で分かれているケースもあります。

そして自営業者は事業とプライベートの境目があいまいであるため、審査時には何にいくら使う予定なのかを入念にチェックされるのです。

本来とは異なる目的でお金を使うと、資金使途違反として返済が求められたり、今後の融資に影響する可能性があります。

審査を受ける前には事業とプライベートのお金の流れを整理しましょう。

もし事業用と生活用で柔軟に借り入れを行いたいなら、資金使途が自由の消費者金融の事業者向けローンがおすすめです。

自営業が融資の審査に通るためのポイント

「自営業だとローンの審査が通らない」と聞いたことはありませんか。

これは自営業者が会社員に比べ、一般的に収入が安定していない傾向からいわれている言葉です。

しかしこれまで見てきたように、自営業者を対象としたローン商品もあり、お金を借りる方法はいくつもあります。

以下では、自営業者が融資の審査に通るためのポイントを5つ解説します。

- 借入希望額は必要最低限の金額にする

- 創業年数に応じた借入先を検討する

- 支払いの滞納をしない

- 自己資金は多いほど有利

- 事業計画書はしっかりと作り込む

自営業者は収入の安定性を厳しくチェックされるため、審査対策は必須です。

借入希望額は必要最低限の金額にする

借入希望額を最低限の金額にするのは、自営業者が審査に通る上で重要なポイントです。

借りる金額が多いほど、ローン会社は貸し倒れのリスクを警戒しなければならず、逆もしかりです。

さらに自営業者は収入が不安定に見られる傾向にあるため、借入希望額が収入に見合っているかどうかを厳しくチェックされます。

場合によっては追加の書類提出を求められるケースもあります。

一度ローンの契約ができれば、後から借り入れ限度額を増額することも可能です。

最初から多めに申告するのではなく、必要最低限の金額に抑えて審査に通過するのを優先しましょう。

創業年数に応じた借入先を検討する

借入先を検討する際は、自身の創業年数も関係します。

例えば創業間もない間は、民間のローンはそもそも申し込みの対象外である場合が多くあります。

仮に起業1年未満で申し込みができても、創業前の申し込みはNGとしているところがほとんどです。

一方で公的融資であれば、創業者向けの融資制度を用意しているため、しっかりと準備をすれば審査に通ることが期待できます。

創業年数が長くなったら、借入先の選択肢が広がります。

事業を続けている年数が長いほど、安定して経営していると思ってもらえるためです。

目安としては、創業から1年経っているかどうかで借入先を検討しましょう。

支払いの滞納をしない

これから融資を受けようと思っているなら、少なくとも今ある返済やクレジットカード・携帯料金など信用取引の支払いは滞納してはいけません。

ローンの審査では個人の信用情報がチェックされますが、その際に過去の信用取引の情報がチェックされるためです。

過去に2ヶ月以上の滞納や代位弁済を行った履歴があると、審査で不利に働きます。

もし滞納している支払いがあれば、速やかに支払いましょう。

自己資金は多いほど有利

主に公的融資を受ける際のポイントとして、可能であれば多くの自己資金を用意しておくのが望ましいです。

公的融資の審査では自己資金の割合もチェックされ、自己資金が多いほど貸し倒れのリスクが低いと判断されるためです。

一方で自己資金に対して借入希望額が高いと、返済能力を疑われます。

かといって審査前に知人などから一時的にお金を借りて、自己資金を多く見せようとするのはやめましょう。

そのような行為は「見せ金」といわれ、本当の自己資金でないと判断されます。

審査時には過去半年分の通帳を見せることになるため、急に残高が増えていると怪しまれる原因になります。

事業計画書はしっかりと作り込む

これも主に公的融資の審査で重要なポイントですが、事業計画書はしっかりと作り込みましょう。

事業計画書は成功の可能性、ひいては返済能力があるかどうかの判断において重要な書類のためです。

事業計画書を作るときのポイントは、すべての数字に整合性があり、自分が根拠を説明できる内容にすることです。

そのため資金使途についても、何にいくら使うのかをここではっきりさせておく必要があります。

事業計画書の内容が不安なときは、会計士や中小企業診断士などの専門家にレビューを受けるのもおすすめです。

なお民間のローン商品でも、簡易的な事業計画書に準ずる書類の提出が求められるケースがあります。

その際もポイントは同じで、しっかりと数字に根拠を持たせるのが重要です。